EL VIDEO

EL VIDEO

Discurso de Gabriel Boric

Por Didier SAINT-GEORGES

Miembro del Comité de Inversión Estratégica en Carmignac

Nadie puede afirmar aún cuáles serán las repercusiones económicas a escala mundial de la crisis sanitaria provocada por la enfermedad del COVID-19. Resulta muy posible que la labor generalizada de contención de la epidemia mediante la aplicación de medidas de aislamiento —que China ha implementado de manera especialmente draconiana— permita acotar su propagación en el plano temporal, a falta de haber logrado su contención en el plano espacial.

No obstante, incluso en el supuesto de que estas medidas logren su propósito, el problema radica en que conllevan una profunda disrupción de la actividad económica y social, con la esperanza de que ello perturbe aún más las dinámicas de transmisión del patógeno. Desde el punto de vista del crecimiento, el riesgo estriba en elegir limitar voluntariamente la actividad económica por razones de salud pública. Lo cierto es que, en realidad, no existe tal elección. Ante la incógnita que plantea la magnitud que podría alcanzar la expansión de una pandemia, la opinión pública exige que sus dirigentes apliquen medidas sumamente contundentes, con independencia del coste económico asociado. Los Gobiernos se ven así conminados a actuar, por lo que al desafío sanitario se suma el reto político de demostrar la capacidad de las democracias para gestionar con eficacia una epidemia a todas luces muy activa, después de que el régimen chino lo hiciera, aunque tardíamente.

Una perturbación externa es mejor que una endógena.

En la actualidad, la hipótesis central sobre la que la mayoría de los economistas se muestra de acuerdo contempla una repercusión económica inmediata brutal —como ya es el caso en China—, pero de carácter transitorio. En efecto, no parece descabellado asumir como supuesto principal que se logre la pronta resolución de la epidemia, y puede incluso que ello obedezca a la posible vulnerabilidad del virus ante la subida de las temperaturas en primavera, como sucede con otros virus de la gripe. Además, esta epidemia constituye una perturbación externa, en lugar de endógena.

A diferencia de la crisis crediticia de 2008, la situación actual no responde a profundos desequilibrios económicos, cuyas ramificaciones sistémicas serían duraderas y complejas por naturaleza. En este sentido, alberga similitudes con los atentados del 11 de septiembre de 2001, con la epidemia de SARS de 2003 o con el tsunami de 2011, cuyos efectos sobre la economía suelen poder paliarse con eficacia mediante el recurso a todo el arsenal tradicional de artillería monetaria y presupuestaria. Sin embargo, en este caso, el problema al que se enfrentarán los mercados es precisamente que la crisis de 2008 ya ha tenido lugar, y todo el mundo ha podido descubrir desde hace más de diez años la temible realidad de los conceptos de histéresis (la continuación de los efectos mucho después de la desaparición de su causa) y de iatrogenia (efectos secundarios graves de un tratamiento determinado).

La crisis sanitaria surge en un contexto económico y financiero particular

En la actualidad, ya no es ningún secreto que la gestión del riesgo de deflación por parte de los bancos centrales desde la gran crisis financiera de 2008 ha tenido unos efectos positivos limitados en el crecimiento económico y que, en cambio, ha contribuido a que los mercados bursátiles registren una subida de proporciones históricas. Independientemente de que se la denomine «represión financiera» en Europa o quantitative easing en jerga anglosajona, no cabe duda de que la intervención sin precedentes de los bancos centrales ha rebajado los costes de financiación de los actores del sector privado pero, a falta de una demanda suficiente, no ha logrado —mediante esta única fórmula de política monetaria— reactivar las inversiones productivas de las empresas.

Y, como todos sabemos, la ausencia de inversión se traduce en una falta de crecimiento. Al provocar una caída constante de las rentabilidades de los activos de renta fija de menor riesgo, los bancos centrales han incentivado a los inversores para que se centren cada vez más en los activos de mayor riesgo, con las acciones y la deuda corporativa como punta de lanza. Comenzó entonces una espiral mediante la cual el continuo fracaso de los bancos centrales a la hora de atajar la tendencia bajista del crecimiento y de la inflación, al justificar la continuación de su política monetaria excepcional, siguió promoviendo la revalorización de los mercados de renta variable. Y lo que es peor: la financiación de las economías desarrolladas ha provocado que estas últimas queden a expensas de que los mercados financieros registren una evolución favorable.

Así, los bancos centrales han perdido cualquier escrúpulo a la hora de continuar sus políticas monetarias extraordinarias, que retomaron sobre todo el pasado trimestre mediante la reanudación de la creación monetaria y la política de tipos de referencia en niveles sumamente reducidos. La crisis del coronavirus surge así en un contexto de crecimiento económico mundial anémico —incluso si éste iniciaba un ligero repunte cíclico hace tan solo unas semanas—, de políticas monetarias que ya resultan extremadamente acomodaticias y de mercados bursátiles artificialmente impulsados desde hace una década.

El contexto político también resulta importanteLa divergencia cada vez mayor entre realidad económica y consecuencias financieras ha conllevado implicaciones de gran calado que también se han dejado sentir en el plano social y político. Una de ellas parece difícilmente cuestionable: esta divergencia, al acentuar la brecha económica entre los que son titulares de activos financieros desde hace diez años y aquellos que no lo son, ha fomentado una rebelión cada vez mayor de estos últimos que se ha materializado de manera inusitada en algunos países.

Así, cabría preguntarse si Donald Trump habría resultado elegido en 2016 de no haber prometido a la clase trabajadora de los estados del Medio Oeste de EE. UU. que aumentaría sus ingresos, o si los británicos habrían votado de forma mayoritaria a favor del brexit cinco meses antes si la Unión Europea hubiese registrado un crecimiento económico más envidiable.

En la actualidad, el problema radica —por ceñirnos a estos dos ejemplos— en que ni Donald Trump ni Boris Johnson tienen la solución para el problema que plantea un crecimiento económico mundial cuyo declive resulta inexorable (y es que no se pueden reducir las inversiones productivas por doquier durante diez años impunemente).

De hecho, la Administración Trump es plenamente consciente de ello y ha vertebrado su política económica en consecuencia: al considerar la actividad mundial como un pastel menguante, no duda en utilizar su posición dominante frente a sus socios comerciales para obtener una porción cada vez mayor. Ello constituye una forma asumida de proteccionismo —o, por emplear un término más adecuado, de mercantilismo— que no cree en la tesis de un libre comercio que beneficiaría a todas las partes, sino en la de que la economía mundial constituye un juego de suma cero donde, sencillamente, los esfuerzos deben ir encaminados a alzarse con la victoria.

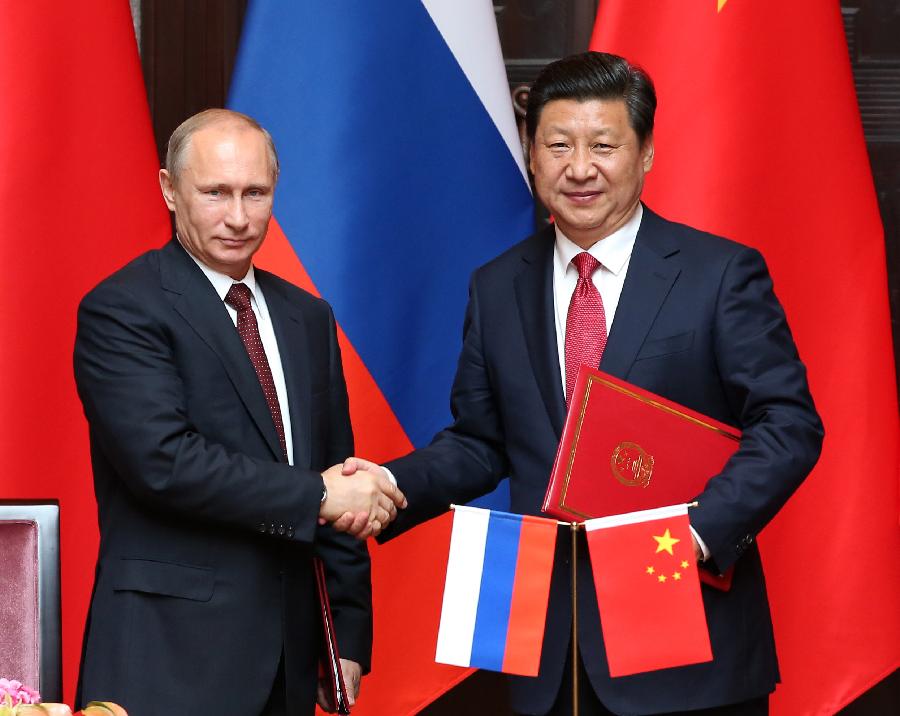

A corto plazo, esta postura es muy popular en el electorado, que tiene la sensación de estar del lado del futuro vencedor.Desafortunadamente, el mercantilismo inventado en Europa en el siglo XVII nos ha enseñado que esta forma de nacionalismo económico es contagiosa y que todos sus acólitos salen perdiendo (y, además, puede generar fuertes tensiones entre países en forma de situaciones de guerra comercial permanente).China se encuentra actualmente obligada a incrementar considerablemente sus importaciones de Estados Unidos en virtud de un acuerdo comercial, en un momento en el que sus necesidades acaban de desplomarse.

Y, lo que puede resultar aún peor, se ha comprometido a mantener la estabilidad de su divisa frente al dólar. En principio, ello obliga al gigante asiático a renunciar a la posibilidad de recurrir a una depreciación del yuan, lo que en un sistema cambiario libre constituiría un remedio clásico y eficaz frente a una perturbación económica. La continuación de la excepción estadounidense. De entre todos los mercados bursátiles impulsados por unas políticas monetarias muy favorables, los mercados estadounidenses se ven favorecidos por una ventaja evidente: el nuevo recorte de 50 pb decidido en fechas recientes por la Fed resultará beneficioso para una economía estadounidense que ya de por sí se muestra globalmente más dinámica que la del resto de regiones, el Gobierno podrá seguir financiando con facilidad un déficit presupuestario que ronda ya el 5 % del PIB y el éxito inmediato de la política comercial de Trump atrae al capital extranjero, que se invierte aún más en los activos estadounidenses.

En consecuencia, los mercados estadounidenses de renta fija registran un desempeño superior, y los títulos de crecimiento, que abundan en el mercado bursátil estadounidense y muestran una menor sensibilidad a las perturbaciones repentinas en el plano macroeconómico, deberían seguir registrando una mayor rentabilidad. La gestión de los efectos económicos de la crisis sanitaria constituirá una prueba de fuego para los bancos centrales y los responsables políticos.

Por primera vez desde 2008 en el caso de Estados Unidos y desde 2012 en el de Europa, asistimos al riesgo de sufrir una perturbación económica marcada y repentina que pondrá a prueba con gran contundencia la eficacia de los remedios habituales. Debido a que la economía depende de los mercados, aunque solo sea por la importancia del efecto riqueza y de la confianza, la credibilidad de los Gobiernos y de los bancos centrales resultará rápidamente decisiva.

En la actualidad, los mercados dictan el rumbo de la economía en una medida mucho mayor que en el caso contrario. Si los mercados se recuperan con rapidez porque se convencen de que los bancos centrales aún disponen de varios ases en la manga, de que los Gobiernos aún pueden coordinarse eficazmente y de que una corrección temporal solo supondrá —como desde hace diez años— un nivel mínimo en el marco de una tendencia alcista, esta confianza se convertirá en una profecía autocumplida y los mercados habrán sucumbido al miedo sin sufrir excesivos daños.

Por el contrario, si llegan a la conclusión de que los remedios habituales han perdido su credibilidad, debido al nivel que presentan actualmente los tipos de interés y los déficits presupuestarios, el mismo razonamiento de profecía autocumplida conllevará, en este supuesto, que el crecimiento sea objeto de unas perspectivas bajistas. Los mercados de crédito, que figuran entre los que más se han beneficiado de la última década de dinero fácil, constituirán tal vez los mejores barómetros, que será necesario monitorizar como los canarios en las minas de carbón.

A la espera de obtener una respuesta, a la que nadie es capaz de poner fecha, los inversores pueden aplicar una estrategia racional basada en limitar sus riesgos hasta situarlos en niveles moderados, comprobar a conciencia la solidez real de la capacidad de generación de beneficios de las acciones que tienen en cartera y mantener una parte de sus ahorros en activos vinculados al precio del oro en caso de que, en última instancia, la confianza se deteriore.